「不動産を売却するときには、どんな費用がかかるのだろう?」

「最終的に手元にどのくらいのお金を残せるのだろう?」

空き家などの不動産を売却するときには、仲介手数料や税金などの様々な費用がかかります。お悩みを解決していただくためには、事前に費用のことを把握しておくことが大切です。こちらの記事では、不動産の売却でかかる費用や税金のことを一覧で解説しました。

この記事を読んでいただくと、こんなことが分かります。

・不動産を売却したときにかかる費用の概要

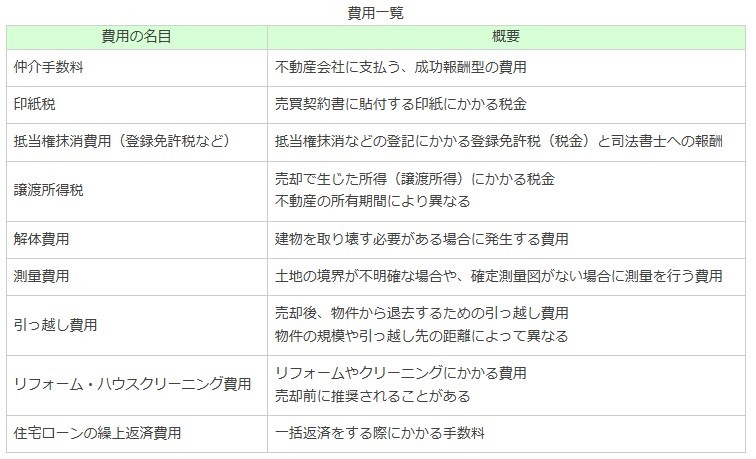

不動産を売却するときの費用の一覧

不動産を売却するときに必要な費用の一覧は以下の通りです。

・仲介手数料

・解体費用(建物を取り壊す場合)

・測量費用

・登記費用

・家財の処分費用

・印紙税

・譲渡所得税

仲介手数料

仲介手数料は仲介で不動産を売却するときに不動産会社へ支払う報酬です。

不動産を売却するとき、購入希望者を不動産会社に探してもらうことが一般的な方法ですが、販売するときの広告などの営業活動の費用や、物件の詳細な調査、契約書類の作成、引渡しをするための事務的な手続きなど、不動産会社の多岐にわたる業務に係る費用が仲介手数料に含まれています。

不動産会社がお客様から受領できる仲介手数料の金額は、宅地建物取引業法という法律で上限金額が決まっています。以下の計算式で計算します。

例えば、売買価格が1000万円の土地を売却した場合の仲介手数料は、

1000万円 × 3% + 6万円 + 消費税 = 396,000円(税込み)です。

仲介手数料は成果報酬です。購入希望者が決定し、売買契約が成立した後に発生します。それまでは不動産会社に支払う必要はありません。

また、支払い方法には次の2つの方法があります。

・契約手続きが終わった段階で50%、引き渡しまで全部終わった段階で残り50%を支払う方法

・契約手続きが終わった段階での支払いはなく、引き渡しの段階で100%支払う方法

どちらが正解ということはありません。

事前の不動産会社との打ち合わせ、媒介契約の内容で決まります。

いつ、いくらを支払えばよいのか、売却を依頼する不動産会社へしっかりと確認しましょう。

以下に仲介手数料と、不動産会社と締結する媒介契約について詳しく解説しました。

ご興味のある人はご覧になってください。

建物の解体費用

建物の解体費用は売り家ではなく、売地として売却する場合に必要な費用です。

経年劣化が進んだ建物は購入者にとって莫大なリフォーム費用がかかったり、

不動産を自由に利用できないなど、マイナスの要因が強いため、

売主の負担で建物を取り壊し、更地の状態で引き渡すことが一般的です。

また、相続した空き家を売却する場合は、建物を取り壊すなどの要件を満たすと売却後の税金を大きく圧縮することもできます。

建物の解体費用の相場は建物の規模や構造によって異なります。

一般的に、木造建築物→鉄骨造→鉄筋コンクリート造の順番で解体費用が高額になります。

例えば、建坪30坪程度の木造住宅の場合は120万円~180万円ほどですが、

鉄骨造であれば180万円~240万円ほど、

RC造(鉄筋コンクリート造)であれば210万円~270万円ほどです。

また、解体費用が高額になるケースとして「立地条件」や「アスベストの含有」などあります。立地条件とは解体作業がしやすいかどうかの条件です。

例えば、アーケードがついた商店街沿いの住宅は重機が敷地内に入ることが難しく、人の手による作業が必要になることが多く、解体費用が割高になります。

| 建築面積=建坪

(建物を真上から見た面積) |

木造

約4~6万円/坪 |

鉄骨造

約6~8万円/坪 |

RC造

約7~9万円/坪 |

| 20坪 | 80~120万 | 120~160万 | 140~180万 |

| 30坪 | 120~180万 | 180~240万 | 210~270万 |

| 40坪 | 160~240万 | 240~320万 | 280~360万 |

| 50坪 | 200~300万 | 300~400万 | 350~450万 |

| 60坪 | 240~360万 | 360~480万 | 420~540万 |

| 70坪 | 280~420万 | 420~560万 | 490~630万 |

| 80坪 | 320~480万 | 480~640万 | 560~720万 |

| 90坪 | 360~540万 | 540~720万 | 630~810万 |

| 100坪 | 400~600万 | 600~800万 | 700~900万 |

測量費用

測量費用は土地の境界や広さを確定するための確定測量にかかる費用です。

作業は土地家屋調査士の資格を持つ者が行います。

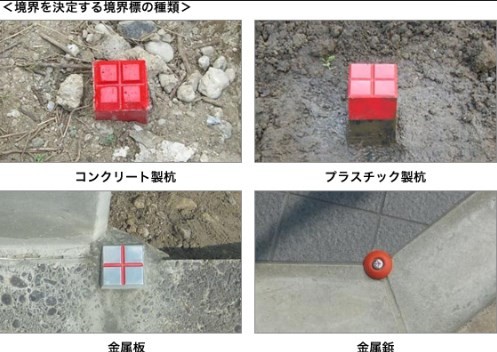

市役所や法務局に保管されている資料、周辺の状況を調査・測定し、隣接土地所有者の立会いのもとで教会の位置を確認し、境界標を設置する作業です。

確定測量はすべての土地で行わなければいけない作業ではありません。

以下のような土地の場合に作業を行います。

・法務局に保管してある地積測量図の作製年月日が古い、そもそも地積測量図の保管がされていない。

・土地の一部だけを分けて売却する。

・境界標が現地にない。

測量をする理由は、「境界を明示して、トラブルを回避するため」です。

土地が絡む不動産売買では、「境界の明示」というものが必要になります。

売主さんから買主さんから行わなければいけないもので、契約書の契約条項にも記載されており、売買の必須の条件です。

境界の明示とは、隣接地との間の境界の位置を確認し、「境界はここです。」とお客さんに示すことです。

ここで言う境界とは、昔から設置されている境界標ではなく、おとなりさんの立会いのもとで、正確な位置が確定した境界標のことです。

境界がはっきりすることで、おとなりの土地からの越境物や、逆にこちらの土地からの越境物があるかどうか、はっきりします。

また、登記事項証明書に記録された面積と、実際の面積とのずれを確認することもできます。

50坪前後の土地で、測量費用の相場は35万円前後です。

面積が大きくなると、隣接土地所有者が増えたり、測量にかかる時間が増えるため、測量費用も高額になっていきます。

登記費用

登記費用は、住宅ローンなどの抵当権を抹消したり、不動産の地目を変更するなど、司法書士や土地家屋調査士に登記を依頼するときにかかる費用です。

共通して言えることは、登記簿の情報と実際の状況に相違がある時に行う手続きであることです。

不動産の売買で売主が負担する代表的な登記費用には以下の4つがあります。

・氏名・住所変更登記

・抵当権抹消登記

・地目変更登記

・建物の未登記部分の更正登記

抵当権の抹消登記以外は、登記簿の情報と実際の状況に相違がない場合は登記も不要です。

氏名・住所変更の登記にかかる費用は15,000円前後(税別)です。

抵当権を抹消するときにかかる費用は15,000円前後(税別)です。

地目変更の登記費用は3万円前後(税別)で、土地の筆が増えると5,000円前後が加算されます。

建物の未登記部分の更正登記の費用は10万円前後(税別)です。

家財の処分費用

家財の片づけを業者に依頼する場合、遺品整理業者(不用品回収業者)に依頼する方法と、建物を解体するときに解体業者に依頼する方法があります。

遺品整理業者や不用品回収業者に依頼した場合の費用の概算は以下です。

建物の広さや家財の量、作業する人数で費用は異なります。

また、解体業者に建物解体時に一緒にお願いする場合の処分費用は4トンのダンプカー1台当たり7万円から8万円が相場です。

一般的な広さの住宅(35坪前後)の場合、処分費用の合計は30万円前後になることが多いです。

こちらも家財の量で費用が異なります。

印紙税

印紙税とは課税文書に対して課税される税金のことで、不動産を売却する場合の課税文書は売買契約書や領収証などです。収入印紙を貼付して納税します。

収入印紙の金額は課税文書に記載された不動産の売買代金によって異なります。

売買代金ごとに不動産売買契約書に貼付する収入印紙の金額は以下のとおりです。

「本則税率」は本来、貼り付ける収入印紙の金額です。

ただし、令和9年3月31日までは軽減税率が適用されており、本則税率よりも低い税率が適用され、印紙税の負担が軽減されています。

例えば、1200万円の土地を売却する場合、本来であれば20,000円の収入印紙を不動産売買契約書に貼付する必要がありますが、半額の10,000円に軽減されています。

また、売買代金が1万円以下の場合には収入印紙の貼付は必要ありません。

不動産会社のような課税事業者が売主で、売買代金に消費税が課税されており、

「売買代金1100万円(うち、消費税額100万円)」のように税抜きの金額が明らかな表記の場合には税抜きの金額をもとに貼付する収入印紙の金額が決まります。

この場合には軽減税率で10,000円ではなく、5,000円の収入印紙を貼付します。

不動産契約書に貼付する収入印紙の金額は契約の当事者である売主と買主が負担します。不動産の商慣習的には収入印紙の負担方法が2つあります。

・「印紙代を節約するために不動産売買契約書の原本を1通作成し、買主と売主が半分ずつ負担して、契約書の原本は買主がもち、売主は契約書のコピーをもつ方法」

・「不動産売買契約書の原本を2通作成し、買主・売主がそれぞれの印紙代を負担する方法」

以上の2つです。

例えば1200万円の土地を取引する場合で考えると・・、

(売主が契約書の原本を欲しい場合)は原本を2通作成し、売主・買主がそれぞれ10,000円ずつ負担する。それぞれが原本を保管する。

(売主が契約書の原本不要の場合)は原本を1通作成し、売主と買主が5,000円ずつ負担する。売主は原本のコピー、買主は原本を保管する。

という感じになります。

印紙代の負担額は売主が契約書の原本が欲しいかどうか、契約書を2通作成するかどうか、で変わってきます。コピーした契約書で法的に問題はないのか、また印紙税の脱税を気にする人がいらっしゃいますが、特に問題はありませんので、ご安心ください。原本を1通のみ作成する場合は、1通分の印紙だけで大丈夫です。脱税には当たりません。

譲渡所得税

譲渡所得税は不動産を売却したときに、購入したときよりも高額で売却でき、利益(譲渡所得)が発生した場合に支払わなくてはいけない税金です。

利益である譲渡所得に一定の税率をかけることで、税額を計算します。

売却した後に譲渡所得が発生しない場合、つまり利益が発生しない場合には納税の必要がありません。

また、給与所得などの他の所得と合算してではなく、分けて支払う必要があり、年末調整で納税することができません。

売却した翌年に確定申告をして納税する必要があります。

譲渡所得(利益)を計算します。下記の計算式から求められます。

譲渡所得(利益) =譲渡価額(売却金額) - 取得費用(購入したときにかかった費用)- 譲渡費用(売却するときにかかった経費) - 特別控除

この計算式に当てはめたときに譲渡所得(利益)が発生した場合には、譲渡所得税を支払う必要があります。譲渡所得が発生していない場合は納税の必要はありません。

譲渡所得(利益)に適用される税率は所有期間によって異なります。所有期間5年が目安になっていて、

所有期間が5年未満の場合は、利益の39.63%(所得税30.63%+住民税9%)

所有期間が5年以上の場合は、利益の20.315%(所得税15.315%+住民税5%)

となります。

以前はそれぞれ39%と20%という切りの良い税率でしたが、平成25年から25年間は、復興特別所得税が所得税額の2.1%で上乗せされることになったため、その期間中は上記の税率が適用されます。

また、もともと居住していた自宅で所有期間が10年を超える場合、6000万円以下の譲渡所得には14.21%の税率が適用されます。

6000万円を超える部分の税率は20.135%です。

所有期間の数え方ですが、不動産を売却した年の1月1日時点で5年を経過しているかどうか、で考えます。また、所有期間の始まりは、不動産の引き渡しを受けた年月日で考えます。

平成30年中の売却で所有期間が5年以上になるためには、平成24年12月31日以前に不動産の引き渡しを受けたということになります。

所有期間などの期限の数え方が特殊で、混乱してしまうと思いますが、相続や遺贈で取得した不動産の所有期間は、前の所有者の所有期間を引き継ぐことができるため、5年未満になることはあまりありません。

また、譲渡所得(利益)を圧縮し、大きな節税効果がある特別控除の特例があります。

代表的なものに、「空き家の3000万円の特別控除の特例」や「居住用財産を譲渡した場合の3000万円の特別控除の特例」、「低未利用地を譲渡した場合の100万円の特別控除の特例」などがあります。

費用を抑えるための方法とは?

不動産を売却するとき、手元に入ってくる金額も大きいですが、出ていく金額も大きいです。

できるだけ費用を抑えたいという人もいらっしゃるのではないでしょうか?

費用や税金を抑える方法について解説しました。

仲介手数料を抑える方法

仲介手数料には法律で不動産会社が依頼者から受け取っても良い上限額が決まっていますが、下限の金額は決まっていません。

依頼者と不動産会社との間の相談で自由に仲介手数料の金額を決めることができ、値引き交渉も可能です。

ただし、過去な値引き交渉はしないほうが無難です。

仲介手数料の中には、販売促進のための広告宣伝費、不動産固有の状態を確認する調査費用や、契約書類の作成、引渡しのための事務手続きの費用が全て含まれています。

仲介手数料の値引きを交渉されてしまうと、事業としての採算性に関わります。

また、担当者のモチベーションにも関わります。できれば、しないほうが無難です。

税金を抑えるための方法

税金を抑える方法には、一定の要件を満たすことで利用できる特別控除の特例を利用する方法があります。

こちらの特例を利用すると、最大で600万円以上の節税効果があります。

代表的な特別控除の特例について説明しました。

■空き家の3000万円の特別控除の特例

空き家の3000万円の特別控除の特例は、相続や遺贈で取得した空き家を売却したときの譲渡所得(利益)を3000万円まで控除できる特例です。

(不動産の共有名義人が3名以上の場合は一人当たりの控除額は2000万円です。)

譲渡所得に対する税率は所有期間5年超のケースで約2割のため、最大の節税効果は約600万円に上ります。非常に価値の高い特別控除の特例です。

全ての空き家が利用できるわけではなく、一定の要件を満たす必要があります。どのような要件かというと、

- 相続で取得した不動産であること

- 令和9年12月31日まで、かつ相続開始日(お亡くなりになった日)から3年を経過する日の属する年の年末までの売却であること。(令和5年4月1日が相続開始日の場合、令和8年12月31日まで)

- 建物付きの土地で、建物は一戸建てであり、分譲マンションなどの区分所有ではないこと。

- 昭和56年5月31日以前に建築された建物であり、その建物を耐震リフォームするか、もしくは建物を取り壊して更地として売却すること。

- 相続開始直前まで被相続人(亡くなった人)がひとりで居住していたこと(亡くなることで空き家になったことが条件、亡くなる前の治療目的の入院や、要介護認定を受けて施設に入所したことで空き家になった場合も適用可能)、入所・相続発生後も誰も住んでおらず、空き家のままであること。(賃貸に1度出したり、誰かが住んだりすると、こちらの特例は使えません)

- 売却でもらうお金(売買代金と固定資産税等の精算金の合算)が1億円以下であること。

です。全ての条件を満たす必要があります。

簡単に言うと、

「相続で引き継いだ昭和56年5月31日以前に建てられた一戸建て付きの土地で、

お亡くなりになった人が生前一人でお住まいになっていて、お亡くなりになったり、施設に入ったあとも空き家で、亡くなった日から3年過ぎる年の年末までに、更地にするか、建物を耐震工事をして売却すること、売却したときに受け取るお金が1億円以下である」ことが条件です。

要件を満たしている空き家を売却する際にはぜひ利用してください。

■居住用財産を譲渡する場合の3000万円の特別控除の特例

居住用財産を譲渡した場合の3000万円の特別控除の特例は、もともと住んでいた自宅を売却したときの譲渡所得(利益)を3000万円まで控除できる特例です。

空き家の特例と同じく、節税効果は最大で約600万円です。

こちらも要件を満たした自宅が利用でき、どのような要件かというと、

- 所有者が自ら居住していた家屋か、その家屋の敷地や借地であること。

- 居住しなくなった日から3年経過する年の年末までに譲渡すること。

- 災害により消失した場合、その災害があった日から3年を経過する年の年末までに譲渡すること。

- 自己都合で家屋を取り壊した場合、取り壊した日から1年以内に譲渡契約を締結していること、土地を貸していないこと、かつ居住しなくなった日から3年経過する年の年末までに譲渡すること。

- セカンドハウスや別荘などの趣味・娯楽・保養などのために所有する家屋ではないこと。

- 買主が売主の配偶者・直系血族・生計を一にするもの・内縁などの特殊関係者ではないこと。

- 売却した年の前年・前々年に他の特別控除などの特例を受けていないこと。また、売却した年を含めて前後2年間に住宅ローン控除を受けていないこと。

など、このような条件があります。

つまり、

「自宅として使っていた不動産を、住まなくなってから3年経過する年の年末までに、

(かつ建物を壊した場合、1年以内に)売ると、売ったときに出た利益が3000万円まで減額できる」特例です。

自宅の所有期間は関係なく利用できます。自宅が夫婦等の共同名義の場合には、それぞれが3000万円まで控除を受けることができます。

第三者へ賃貸していても、引っ越して3年経過する年の年末までの売却であれば利用可能です。

地方都市の不動産の売却では、この特例が適用できる自宅の売却のときに譲渡所得税がかかることは、まれです。

もし、これからも利用する予定がない旧自宅を持っている方がいらっしゃいましたら、売却を検討する価値はあると思います。

また、こちらの特別控除の特例は「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」との併用が可能です。

その言葉の通り、所有期間が10年を超える自宅を売却したときに、3000万円控除を利用しても利益が出てしまう場合に利益にかける税率を軽減することができます。

先ほど所有期間ごとの税率をお伝えしましたが、所有期間が5年以上の不動産を売却したときの税率は20.315%でしたが、こちらの特例では所有期間が10年以上の場合、税率が14.21%になります。税率が約6%、軽減されます。

例えば、所有期間が10年の自宅を4000万円で売却し、3000万円控除と軽減税率の特例を併用した場合の譲渡所得税は以下のようになります。

(4000万円(売却価額) - 3000万円(特別控除))×14.21%(税率)

= 1,421,000円 約142万円

一方、所有期間が10年未満の自宅を同じ金額で売却し、3000万円控除のみを利用した場合の譲渡所得税は以下のようになります。

(4000万円(売却価額) - 3000万円(特別控除))×20.315%(税率)

= 2,031,500円 約203万円

税率が6%、下がっただけで税金の金額に約60万円の差が生じました。

こちらの軽減税率の特例の節税効果も非常に大きいです。必ず利用してください。

■低未利用地を譲渡した場合の100万円の特別控除の特例

低未利用地の100万円の特別控除の特例は、一定の要件を満たした空き家や空き地を売却したときに、譲渡所得(利益)を100万円まで控除できる特例です。

先ほどの2つの3000万円控除と比べると節税効果は少ないですが、2つの特別控除がどちらも利用できない場合に利用する特例になります。

こちらの特例を利用するにも一定の要件が必要です。

・令和2年7月1日から令和7年12月31日までの間の売却であること

・売主が個人であること(法人は適用外です)

・低未利用地であること

空き家や空き地はもちろん「低未利用地」に当てはまるのですが、 他にどんな不動産が当てはまるか新潟市の都市計画課に「未利用地」の定義について確認したところ、月極駐車場・コインパーキング・資材置き場が当てはまるそうです。立体駐車場はNGとのことでした。

・売却した年の1月1日時点で所有期間が5年を超えること

相続で取得した場合、所有期間は以前の所有者様の所有期間との合算になります。

・売却価格が500万円を超えないこと。

ただし、市街化区域内に所在する不動産や、用途地域が設定された地域に所在する不動産の場合は、800万円を超えないことが条件です。ほとんど全ての不動産は市街化区域内に所在していますので、売買価格800万円以下で売却すれば、適用できるとお考えください。

また、所有者が複数名で、共有で所有している場合は、土地総額で売買価格が800万円を超えている場合でも、一人当たりが受け取る金額が800万円以下であれば、適用できます。

例えば、総額2400万円の土地を3名で3分の1ずつの持ち分で所有している場合、

土地総額だけを見ると800万円を大幅に上回っていますが、一人当たりが受け取る金額は800万円であり、一人当たり100万円の譲渡所得の控除を受けることができます。

・売主と買主が親子や夫婦など特別な関係ではないこと。

・売却した後に、買主が住宅や店舗などとして利用すること。

月極駐車場を売却後、買主が月極駐車場として利用する場合は、適用されません。

土地上に住宅や店舗、立体駐車場などの建築物を建築し、利用してもらうことが必要です。

などなどです。

要約すると、

「令和7年12月31日までに、個人の所有者が、

所有期間が5年以上の、利用されていない土地・建物(月極駐車場・コインパーキング・資材置き場を含む)

を500万円以下、 (市街化区域内・用途地域が設定された土地の場合は800万円以下)で売却し、

購入した人(特別な関係者以外)が利用している場合は、譲渡所得を100万円控除する」

ルールです。

2つの3000万円控除が利用できない場合には、利用を検討してください。

不動産を売却する際は事前に不動産会社へ査定依頼をしましょう

不動産を売却するときにかかる費用や税金について説明しました。

必要な費用を事前に把握し、スムーズに売却を進めてください。

また、売却時の費用の他に、どのくらいの金額で売却できるか、事前に確認する必要があります。まずは不動産会社へ無料の査定依頼をすることをお勧めします。