以前に「被相続人の居住用財産に係る譲渡所得税の特別控除の特例(空き家の3000万円控除)という、一定の要件を満たすと、売却したときの税額を最大で600万円控除でき、その分の現金をお手元に残せる、絶対に知っていただきたい特例について説明しましたが、今回は「低未利用地の特別措置」を説明します。

3000万円控除を利用できない方でも、一定の要件を満たすと譲渡所得を控除できる特別措置です。

特に、郊外に空き家や空き地を所有されている方に知っていただきたい特例です。

こちらの記事を読んでいただいて分かることは・・・

- 低未利用地の特別措置とは?

- 低未利用地の特別措置を利用できる条件とは?

- 低未利用地の特別措置を利用したい場合、どんな土地や建物が当てはまるか?

- 申請の方法は?必要な書類は?

以上のことについて掲載しています。

低未利用地の特別措置とは?

低未利用地の特別措置とは、一定の条件を満たした空き家や空き地を売却した時に、売却後の不動産譲渡所得を100万円控除できるルールです。

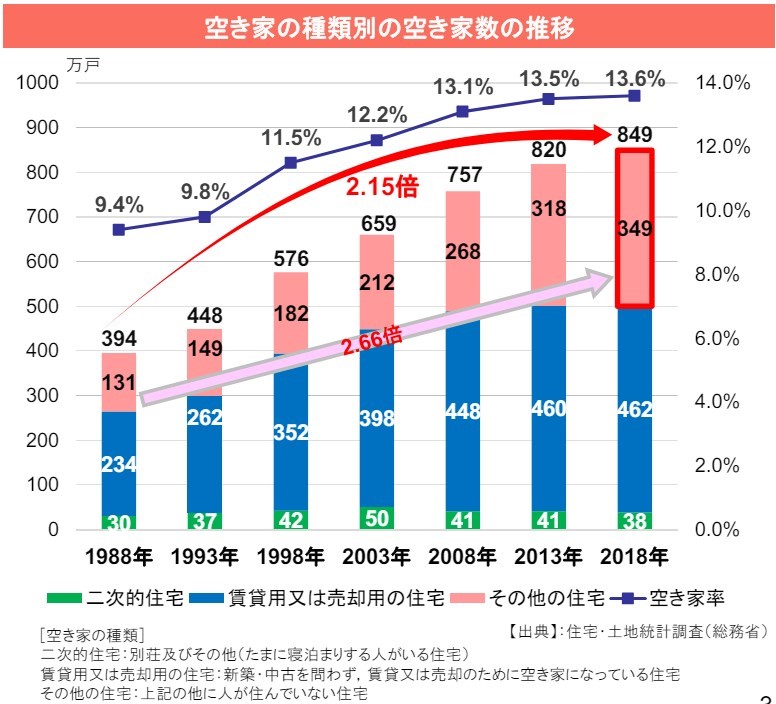

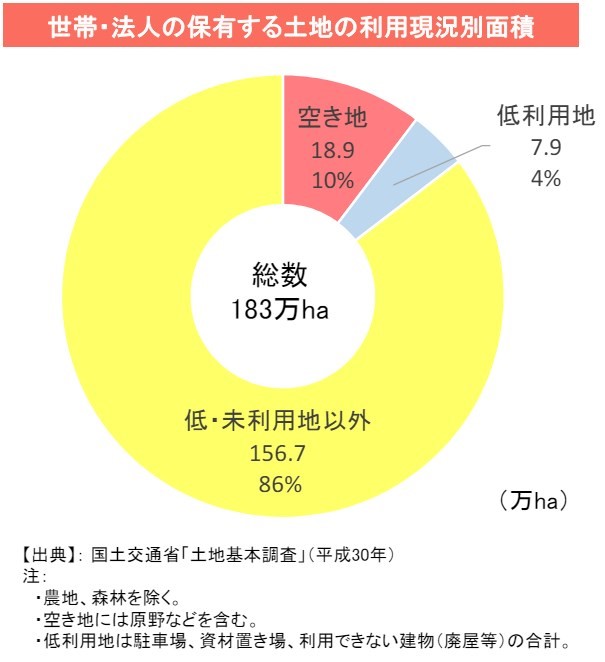

現在、日本国内の一戸建ての空き家の総数は350万戸超、利用されていない空き地の面積は18万9000ヘクタール以上と言われています。

イメージが難しいですが、東京ドームの面積は4.7ヘクタール、新潟市の面積は72640ヘクタール、新潟市の世帯数は33.1万世帯です。

利用されていない空き地の面積は東京ドームの約4万個分、新潟市の面積の約2.6倍、日本全国の空き家の件数は新潟市の世帯数の約10倍です。

全国には非常に多くの空き家や空き地があることが分かります。

総務省 土地統計調査 抜粋

国土交通省 土地基本調査 抜粋

空き家と空き地は年々増え続けており、深刻な社会問題になっています。

特に管理状態が悪い空き家が増えることで、防犯面や景観の悪化、建物や付帯設備の倒壊・落下など、周辺住民や環境に悪影響を及ぼす可能性が高く、国としても改善するための施策を行っています。

その一環として行われているのが、「低未利用地の特別措置」です。

国としては、利用しないのであれば、他の人へ譲渡して、利用させたいわけです。

こちらの特別措置を受けるには、一定の条件をクリアする必要がありますが、ご売却したときの不動産譲渡所得のうち、最大で100万円を控除する特例になっています。

例えば、800万円の空き地を売却した場合、本来は約160万円弱の税金を納税する必要がありますが、こちらの特別措置を利用すると、160万円から20万円を控除でき、実際の納税額を140万円に減らすことができます。

不動産譲渡所得税の税率は約20%になります。

譲渡所得から100万円の控除を受けられるということで、100万円の20%の20万円を税額から控除できる特例です。

低未利用地の特別措置を利用できる条件とは?

こちらの条件を利用するには一定の条件が必要です。

ひとまず以下に箇条書きにします。

・令和2年7月1日から令和7年12月31日までの間の売却であること

・売主が個人であること(法人は適用外です)

・低未利用地であること

空き家や空き地はもちろん「低未利用地」に当てはまるのですが、他にどんな不動産が当てはまるか新潟市の都市計画課に「未利用地」の定義について確認したところ、月極駐車場・コインパーキング・資材置き場が当てはまるそうです。

立体駐車場はNGとのことでした。

・売却した年の1月1日時点で所有期間が5年を超えること

ご相続で取得した場合、所有期間は以前の所有者様の所有期間との合算になります。

・売却価格が500万円を超えないこと。

ただし、市街化区域内に所在する不動産や、用途地域が設定された地域に所在する不動産の場合は、800万円を超えないことが条件です。ほとんど全ての不動産は市街化区域内に所在していますので、売買価格800万円以下で売却すれば、適用できるとお考えください。

また、所有者が複数名で、共有で所有している場合は、土地総額で売買価格が800万円を超えている場合でも、一人当たりが受け取る金額が800万円以下であれば、適用できます。

例えば、総額2400万円の土地を3名で3分の1ずつの持ち分で所有している場合、土地総額だけを見ると800万円を大幅に上回っていますが、一人当たりが受け取る金額は800万円であり、一人当たり100万円の譲渡所得の控除を受けることができます。

・売主と買主が親子や夫婦など特別な関係ではないこと。

・売却した後に、買主が住宅や店舗などとして利用すること。

月極駐車場を売却後、買主が月極駐車場として利用する場合は、適用されません。

土地上に住宅や店舗、立体駐車場などの建築物を建築し、利用してもらうことが必要です。

などなどです。

要約すると、

「令和7年12月31日までに、個人の所有者が、所有期間が5年以上の、利用されていない土地・建物(月極駐車場・コインパーキング・資材置き場を含む)を500万円以下、(市街化区域内・用途地域が設定された土地の場合は800万円以下)で売却し、購入した人(特別な関係者以外)が利用している場合は、譲渡所得を100万円控除する」

ルールです。

100万円の控除を受けるには、市町村の都市計画課への申請と、翌年の確定申告が必要になりますが、条件が当てはまる不動産を売却する際に、利用する価値は充分にあります。

低未利用地の特別措置を利用したい場合、どんな土地や建物が当てはまるか?

こちらの「低未利用地の特別措置」ですが、全ての土地建物で利用できるわけではありません。

先ほどお伝えしたように、一定の条件を満たした不動産でのみ利用ができる特例です。

特に、「売買価格が800万円以下(市街化区域外は500万円以下)」であることがネックになると、私は感じました。

新潟市内で売買価格が800万円を下回る不動産となると、恐縮ですが、西蒲区や南区などに所在する不動産など、一部の不動産に限定されてしまいます。

ほとんどの不動産は適用外になります。

新潟市内でも郊外に所在する不動産や、新潟市の近隣の新発田市・阿賀野市・三条市・加茂市など、ある程度、価格が低い地域の不動産をご売却するときには利用できることも多いかと思いますので、条件が合うようでしたら、ぜひ利用してください。

また、買主が購入後に実際に利用しなければ適用を受けることができません。

月極駐車場として利用していたものを、買主が購入後も月極駐車場として利用する場合や、

更地の土地を、買主が利用せずに、そのまま転売する場合や、更地を売却して、買主が資材置き場として利用する場合など、いずれのケースも適用を受けることができませんので、ご注意ください。

こちらの特別措置を絶対に利用したい場合は、その旨を依頼する不動産業者へ伝えたほうが良いです。

適用を受けられるような目的で不動産を購入する買主を探してもらってください。

申請の方法は?必要な書類は?

低未利用地の特別措置を受ける場合、各市町村の担当の窓口へ申請手続きが必要になります。

新潟市の場合は古町ルフルの住環境政策課、新発田市の場合は建設課(市役所の近くです)など、申請する窓口は売却した不動産が所在する市町村の窓口です。

窓口がどちらかは「低未利用地の特別措置 〇〇(市町村名)」などの検索ワードで調べてみてください。

申請が完了すると、控え分の書類を受け取ることができます。

そちらの書類を添付した上で、ご売却した翌年に確定申告をして適用可能という状態になります。

申請は、市町村への申請と、確定申告の2段階になっていますので、ご注意ください。

市町村への申請の際に必要なものは、

・申請書1通・「低未利用土地等の譲渡後の利用について」の書面 1通

・売買契約書のコピー 1部

・不動産業者が、「現況更地・空き家・空き店舗」であることを表示した物件資料 1通

・対象になる不動産の登記事項証明書 1部

などなど、かなり盛り沢山になっています。

また、「低未利用土地等の譲渡後の利用について」の書面には、買主の署名欄もあります。

基本的には、仲介してくれた不動産業者に書類の用意をお願いしたほうが良いと思います。

市町村によっては、数百円の手数料の支払いが必要にもなるようです。

まとめ

今回は、低未利用地の特別措置の概要や適用条件、申請方法などを説明しました。

空き家の3000万円控除を利用できない方で、こちらの特別措置が利用できそうな方は参考にしてください。

税額にすると20万円の控除になり、

3000万円控除に比べると、見劣りする措置にはなってしまいますが、

20万円は大きいですよ。