今回は、「被相続人の居住用財産の3000万円控除の特例」について話をします。

この特例は、相続された住宅を活用する上で、一番大切な税制だと、私は思っています。

住宅にこの税制が利用できるか、必ずご確認をいただきたいです。

こちらの記事を読んでいただくと、

- 「被相続人の居住用財産の3000万円控除の特例」のとてつもない節税効果とは?

- 売却したときの税額の計算方法とは?

- 「被相続人の居住用財産の3000万円控除」はどんなときに使える?

- 建物の築年数の簡単な調べ方とは?

- 相続してから、2年弱で住宅の活用方法を決めないと、損してしまいます

以上のことについて説明しています。

「被相続人の居住用財産の3000万円控除の特例」のとてつもない節税効果とは?

なぜ「3000万円控除」がとても大切かというと、売却したときにかかる税金を大幅に減額できるからです。

首都圏はともかく、地方都市の不動産の売却では、こちらの特例を利用すると、税額を0円にできることがほとんどです。

不動産の売却と税金は切っても切れない関係です。

購入したときの金額よりも1円でも高く売れると、利益が出た部分に対して一定の税金がかかります。

現在の不動産価格は、バブル以前の昔と比べるととても高額です。

購入してから50年前後、経過した不動産を売却すると、ほとんどの不動産で間違いなく納税義務が出ます。

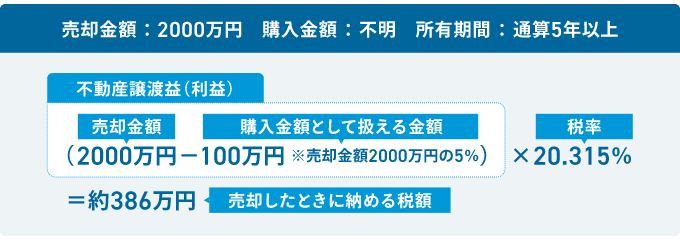

例えば現在の価格で2000万円のご実家を売却したとします。

購入したときの金額は、当時の契約書類がないため、わからないものとします。

所有期間はご両親の世代から通算して45年です。

この場合に、納めなければいけない税金は・・、なんと約386万円です。

ものすごい金額です。新車1台分です。

ここで「被相続人の居住用財産の3000万円控除の特例」の登場です。

さまざまな条件があるので、全ての不動産で利用できるわけではありませんが、条件を満たすと不動産譲渡所得を3000万円まで控除できます。

最大の節税効果は、約600万円(3000万円の約2割)です。

この例で納めなければいけない386万円ももちろん非課税になります。

とてつもない威力です。

(令和6年の法律の改定で、相続人が3名以上の場合、控除額は一人当たり2000万円になりました。)

売却したときの税額の計算方法とは?

不動産を売却したときの税金を「不動産譲渡所得税」と呼びます。

こちらの言葉までは覚える必要はないのですが、この税金は、売却益、つまり利益にだけかかることを覚えてください。

利益は下のような式で計算します。

「不動産譲渡益(利益)=(売却したときの金額・諸経費)-(購入したときの金額・諸経費)」

です。この計算式で利益が出た場合、利益の部分にだけ一定の税率がかかります。

税率ですが、所有期間が通算(相続前+相続後)で5年以上の場合は、利益の20.315%です。

購入したときの金額は、購入当時の売買契約書などの書類で税務署へ申告します。

買った当時というと、かなり昔の書類です。

ご両親が大切に保管していれば購入金額が分かるのですが、ご実家の家中を探しても当時の契約書が見当たらないということもあります。

そんな、どこにも当時の書類がない場合には売却金額の5%を購入金額として扱うことができます。

「『被相続人の居住用財産の3000万円控除の特例』のとてつもない節税効果とは?」で例にあげた税金約386万円はこのような計算で出しています。

実際には諸経費として、不動産業者に支払った仲介料や建物の解体費用、測量の費用も経費として扱えるため、正確な税額は若干変わります。

ですが、大きなお金であることは変わりません。

「被相続人の居住用財産の3000万円控除の特例」はどんなときに使える?

では、3000万円控除はどんな条件を満たすと利用できるのでしょうか?

条件は・・・・、

- 相続で取得した不動産であること

- 令和9年12月31日まで、かつ相続開始日(お亡くなりになった日)から3年を経過する日の属する年の年末までの売却であること。

(令和5年4月1日が相続開始日の場合、令和8年12月31日まで) - 建物付きの土地で、建物は一戸建てであり、分譲マンションなどの区分所有ではないこと。

- 昭和56年5月31日以前に建築された建物であり、その建物を耐震リフォームするか、もしくは建物を取り壊して更地として売却すること。

- 相続開始直前まで被相続人(亡くなった人)がひとりで居住していたこと(亡くなることで空き家になったことが条件、亡くなる前の治療目的の入院や、要介護認定を受けて施設に入所したことで空き家になった場合も適用可能)、入所・相続発生後も誰も住んでおらず、空き家のままであること。

(賃貸に1度出したり、誰かが住んだりすると、こちらの特例は使えません) - 売却でもらうお金(売買代金と固定資産税等の精算金の合算)が1億円以下であること。

です。全ての条件を満たす必要があります。

簡単に言うと、

「相続で引き継いだ昭和56年5月31日以前に建てられた一戸建て付きの土地で、お亡くなりになった人が生前一人でお住まいになっていて、お亡くなりになったり、施設に入ったあとも空き家で、亡くなった日から3年過ぎる年の年末までに、更地にするか、建物を耐震工事をして売却すること、売却したときに受け取るお金が1億円以下である」ことが条件です。

建物の築年数の簡単な調べ方とは?

この条件を全て満たす建物付きの土地のみ、いわゆる「3000万円控除」を利用できます。

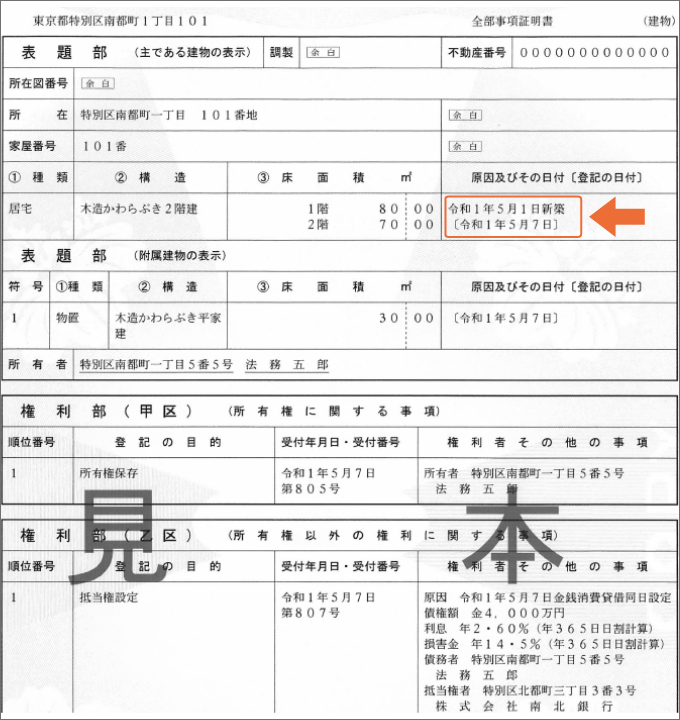

建物の築年数の調べ方ですが、お手元にある登記事項証明書の内容でご確認をいただけます。

下の写真は、登記事項証明書のサンプルです。

写真の矢印の部分に、建物の築年数が表示されています。

もし、お手元にない場合は、お金はかかりますが、法務局に行くと誰でも取得できます。費用は、数百円です。

毎年、市町村から春先に届く固定資産税の課税明細書にも建物の新築年が記載されています。

また、「昭和56年6月○日新築」のように、登記記録上、昭和56年5月31日以前に新築されていない場合でも、3000万円控除を利用できる可能性があります。

3000万円控除を受けることができる建物は、建築基準法上の旧耐震基準の建物です。

建築基準法は、昭和56年6月1日に地震への耐性についての基準が大幅に改正されたのですが、それ以前に建築確認を受けた建物を旧耐震基準の建物、それ以降の建物を新耐震基準の建物と呼んでいます。

そして、登記記録上の新築年月日は建築確認を受けた日ではありません。

つまり、実際には昭和56年5月31日以前に建築確認を受けている旧耐震基準の建物なのに、登記記録上は昭和56年6月1日以降に新築されている建物もあるということです。

登記記録上、「昭和56年6月○日新築」のように、3000万円控除が利用できなそうな建物もありますが、建築確認を受けている年月日が昭和56年5月31日以前なら、3000万円控除を利用できる建物です。一般の方が調査するのは難しいと思いますので、調査のご要望がありましたら、ご相談ください。

相続してから2年弱以内に空き家の活用方法を決めないと、損してしまいます

3000万円控除は相続してから一定期間しか利用できない特例です。

例えば、令和5年中にご相続をした場合、売却までの期間は、令和8年の12月末までの3年弱です。

それまでに購入する人へ引き渡しをすることが必要です。

実際の広告・募集などの販売期間を考えると、住宅の今後について、さらに早めの決断が求められます。

相続してから2年間弱が検討期間とも言えます。

また、この制度は、所有者さんにとって、とても価値のある制度なのですが、一般的にはあまり知られていない制度でもあります。

特例を利用できる条件が揃っているにもかかわらず、空き家の状態で3年以上経過してしまう所有者様が後をたちません。

そんな方から不動産活用のご相談を受けると、「もう少し早くご相談をいただきたかった」と、やはり思ってしまいます。

「知らなかった」というだけで、何百万円の納税義務を背負ってしまうことは、本当にもったいないことです。

これを機会に、必ず覚えて下さい。

3000万円控除を使える住宅を相続した場合、大きな税金の支払いを考えると、売却する価値は十分すぎるほどあります。

賃貸に出すことに面倒を感じており、3000万円控除を使えるのであれば、私は基本的に売却をお勧めしています。

今回は、いわゆる「3000万円控除の特例」について説明しました。

期限や建物の築年数などの制限がありますが、ご実家の活用を考える上で、絶対に覚えてもらいたい特例です。

相続された住宅の今後のことを考える上で、参考にしてください。